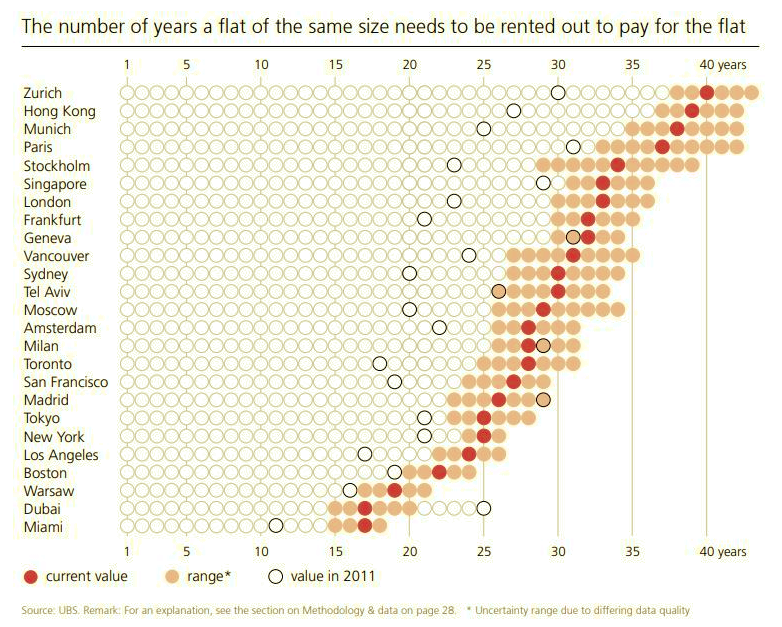

Σύμφωνα με τα στοιχεία της UBS η Φρανκφούρτη, το Τορόντο και το Χονγκ Κονγκ είναι οι τρεις πόλεις που παρουσιάζουν τα υψηλότερα επίπεδα επικινδυνότητας στον κλάδο της κατοικίας. Σημειώνεται ότι για την εν λόγω μελέτη, ανέλυσε τις τιμές ακινήτων σε 25 μεγαλουπόλεις σε όλο τον κόσμο.

Θερμή η στεγαστική αγορά

Όπως λέει η UBS ο ρυθμός αύξησης των τιμών κατοικιών επιταχύνθηκε σε ποσοστό 6% σε όρους προσαρμογής βάσει πληθωρισμού, από τα μέσα του 2020 έως τα μέσα του 2021. Όλες οι πόλεις εκτός από τέσσερις –Μιλάνο, Παρίσι, Νέα Υόρκη και Σαν Φρανσίσκο– παρουσίασαν αύξηση των τιμών κατοικιών. Σε πέντε μάλιστα πόλεις καταγράφηκε διψήφια αύξηση: στη Μόσχα, τη Στοκχόλμη και στις πόλεις γύρω από τον Ειρηνικό, Σίδνεϊ, Τόκιο και Βανκούβερ. Αυτό το ράλι τιμών πυροδοτήθηκε από έναν συνδυασμό ιδιαίτερων συνθηκών.

Οσον αφορά στη λίστα των Ελβετών πέραν των τριών πρώτων πόλεων ο κίνδυνος είναι επίσης πολύ υψηλός και για το Μόναχο τη Ζυρίχη, το Βανκούβερ και τη Στοκχόλμη. Το Άμστερνταμ και το Παρίσι ολοκληρώνουν τη λίστα των πόλεων που διατρέχουν τον κίνδυνο φούσκας. Όλες οι πόλεις των ΗΠΑ που αξιολογήθηκαν –Μαϊάμι (που αντικαθιστά το Σικάγο στον φετινό δείκτη), Λος Άντζελες, Σαν Φρανσίσκο, Βοστόνη και Νέα Υόρκη– βρίσκονται σε υπερτιμημένη ζώνη. Σύμφωνα με τα στοιχεία η στεγαστική αγορά παρουσιάζει επίσης υψηλές ανισορροπίες στο Τόκιο, το Σίδνεϊ, τη Γενεύη, το Λονδίνο, τη Μόσχα, το Τελ Αβίβ και τη Σιγκαπούρη, ενώ η Μαδρίτη, το Μιλάνο και η Βαρσοβία παραμένουν σε εύλογα επίπεδα τιμών. Το Ντουμπάι είναι η μόνη υποτιμημένη αγορά και η μοναδική πόλη που κατατάσσεται σε χαμηλότερη κατηγορία σε σύγκριση με πέρυσι.

Περισσότερη δανειακή εξάρτηση μεγαλύτερος κίνδυνος

Το χαμηλό κόστος χρήσης των ιδιόκτητων κατοικιών σε σύγκριση με την ενοικίαση αυτήν την περίοδο, σε συνδυασμό με την αναμενόμενη συνεχή αύξηση των τιμών των κατοικιών, καθιστά την ιδιοκτησία κατοικιών φαινομενικά ελκυστική υπόθεση για τα νοικοκυριά, ανεξάρτητα από τα επίπεδα τιμών και τη δανειακή εξάρτηση. Ωστόσο, τα νοικοκυριά πρέπει να δανείζονται ολοένα μεγαλύτερα χρηματικά ποσά για να αντεπεξέρχονται στις υψηλότερες τιμές των ακινήτων.

Στην πραγματικότητα, ο ρυθμός αύξησης των ανεξόφλητων ενυπόθηκων στεγαστικών δανείων έχει επιταχυνθεί σχεδόν παντού τα τελευταία τρίμηνα και οι δείκτες χρέους-εισοδήματος έχουν ανέβει. Σε γενικές γραμμές, οι στεγαστικές αγορές πλέον εξαρτώνται ακόμα περισσότερο από τα πολύ χαμηλά επιτόκια, και επομένως η θέσπιση αυστηρότερων προδιαγραφών δανεισμού θα μπορούσε να σταματήσει απότομα την ανατίμηση των αξιών στις περισσότερες αγορές. Παρόλα αυτά, σε πολλές χώρες οι ρυθμοί αύξησης της δανειακής εξάρτησης και του χρέους κυμαίνονται ακόμα σε αισθητά χαμηλότερα επίπεδα από τα ιστορικά υψηλά ρεκόρ που είχαν σημειώσει. Από την άποψη αυτή, η στεγαστική αγορά δεν αναμένεται να προκαλέσει σοβαρές ανατροπές στις παγκόσμιες χρηματοοικονομικές αγορές.

Υποαπόδοση για πρώτη φορά σε διάστημα 25 ετών

Κατά την τελευταία δεκαετία, βασικός άξονας για την ανατίμηση των κατοικιών στα κέντρα των πόλεων ήταν, εκτός από το χαμηλότερο κόστος χρηματοδότησης, και η αστικοποίηση. Ωστόσο, η ζωή στις πόλεις υπέστη σημαντικότατο πλήγμα από τις απαγορεύσεις κυκλοφορίας στο πλάισιο των μέτρων αντιμετώπισης της πανδημίας. Η οικονομική δραστηριότητα έχει επεκταθεί έξω από τα αστικά κέντρα προς τα (ενίοτε μακρινά) προάστια και τις αποκεντρωμένες πόλεις-δορυφόρους, ενώ το ίδιο συμβαίνει και με τη ζήτηση στη στέγαση. Κατά συνέπεια, για πρώτη φορά από τις αρχές της δεκαετίας του 1990, οι τιμές κατοικιών σε μη αστικές περιοχές αυξήθηκαν με ταχύτερο ρυθμό απ’ ό,τι στις πόλεις τα τελευταία τέσσερα τρίμηνα

Παρότι ορισμένες επιπτώσεις ενδέχεται να είναι προσωρινές, αυτή η αντιστροφή αποδυναμώνει το επιχείρημα περί σχεδόν εγγυημένης ανατίμησης των κατοικιών στα αστικά κέντρα. Ο αντίκτυπος αυτής της εξέλιξης πιθανόν να είναι ακόμα μεγαλύτερος σε περιοχές με στάσιμο ή συρρικνούμενο πληθυσμό (π.χ. στην Ευρώπη), καθώς η προσφορά θα συμβαδίσει πιο εύκολα με τη ζήτηση.

«Για τα περισσότερα νοικοκυριά, το αξιόχρεό τους είναι το βασικό εμπόδιο για την είσοδο στην αγορά ακινήτων. Μόλις αυτό το εμπόδιο ξεπεραστεί, το χαμηλότερο κόστος της απόκτησης του δικού τους σπιτιού σε σχέση με το ενοίκιο, σε συνδυασμό με την προσδοκία ότι οι τιμές των κατοικιών θα συνεχίσουν να ανεβαίνουν, κάνουν την αγορά σπιτιού να φαίνεται ελκυστική ανεξάρτητα από τα επίπεδα των τιμών και των δανείων», διαπιστώνει η UBS. «Αυτή η λογική μπορεί να διατηρήσει τις αγορές σε ανοδική τροχιά για την ώρα. Αλλά δεν είναι βιώσιμη μακροπρόθεσμα», προειδοποιεί.

Στο ίδιο μήκος κύματος και η πρόσφατη ανάλυση του Bloomberg Economics

Στο ίδιο μήκος κύματος κινείται και πρόσφατη ανάλυση του Bloomberg Economics που δημοσιεύει το πρακτορείο Bloomberg, καθώς για πολλές χώρες του ΟΟΣΑ, οι δείκτες τιμών εμφανίζονται υψηλότεροι από ό, τι ήταν πριν από την οικονομική κρίση του 2008

Τα ιστορικά χαμηλά επιτόκια, η πρωτοφανής δημοσιονομική στήριξη, οι αποταμιεύσεις λόγω lockdown, το περιορισμένο απόθεμα κατοικιών και οι προσδοκίες για μια ισχυρή ανάκαμψη στην παγκόσμια οικονομία συμβάλλουν στην έκρηξη των τιμών των κατοικιών, τονίζεται στην έκθεση

Νέα Ζηλανδία, Καναδάς και Σουηδία κατατάσσονται ως οι τρεις πρώτες πιο στενές αγορές κατοικιών στον κόσμο, με βάση τους βασικούς δείκτες που χρησιμοποιούνται στον πίνακα ελέγχου Bloomberg Economics.

Ο πίνακας κατάταξης του Bloomberg Economics διαθέτει πέντε δείκτες βάσει των οποίων εκτιμάται ο κίνδυνος εμφάνισης “φούσκας” στην αγορά μιας χώρας με συνέπεια τον μεγαλύτερο κίνδυνο διόρθωσης. Οι δείκτες καταγράφουν την σχέση τιμών προς ενοίκια, τιμών προς εισόδημα, άνοδος τιμών κατοικιών, άνοδος τιμών, και πιστωτική επέκταση και αξιολογούν την διατηρησιμότητα των τιμών σε βάθος χρόνου.

Η ελληνική αγορά κατατάσεται 18η στον κόσμο καθώς εμφανίζει υψηλούς ρυθμούς αύξησης των πραγματικών τιμών που πλησιάζουν στο “κόκκινο”.