Οπως λέει σε ανακοίνωσή της η Επιτροπή Κεφαλαιαγοράς αποφάσισε "την έγκριση του περιεχομένου του ενημερωτικού δελτίου της εταιρίας «TRADE ESTATES ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΑΚΙΝΗΤΗΣ ΠΕΡΙΟΥΣΙΑΣ» για τη δημόσια προσφορά νέων κοινών, ονομαστικών, με δικαίωμα ψήφου μετοχών με καταβολή μετρητών και κατάργηση του δικαιώματος προτίμησης των παλαιών μετόχων και την εισαγωγή προς διαπραγμάτευση στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών του συνόλου των μετοχών της εταιρίας".

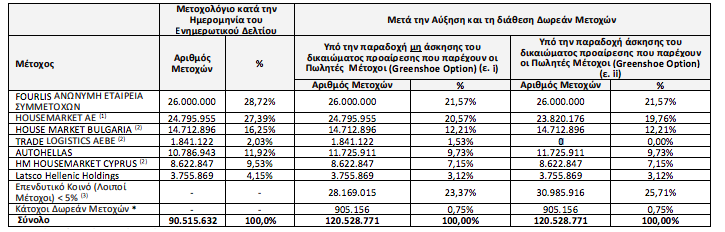

Η Εταιρεία είναι θυγατρική της εταιρείας FOURLIS ΑΝΩΝΥΜΗ ΕΤΑΙΡΕIA ΣΥΜΜΕΤΟΧΩΝ η οποία κατέχει άμεσα ποσοστό 28,72% και έμμεσα, μέσω των θυγατρικών της, ποσοστό 55,21% του μετοχικού της κεφαλαίου (συνολικό ποσοστό συμμετοχής 83,93% ).

01.11.2023 Έναρξη δημόσιας προσφοράς

03.11.2023 Λήξη δημόσιας προσφοράς - εγγραφής επενδυτών Aνακοίνωση της Τιμής Διάθεσης

08.11.2023 Έναρξη διαπραγμάτευσης των Μετοχών της Εταιρείας στο Χ.Α

Ανώτατη Τιμή Διάθεσης που ορίσθηκε από τους Συντονιστές Κυρίους Αναδόχους σε συνεργασία με την Εκδότρια σε €2,13 ανά Νέα Μετοχή.

Η Αύξηση θα καλυφθεί πλήρως ήτοι με τη διάθεση 29.107.983 Νέων Μετοχών, οι βασικοί μέτοχοι που κατέχουν ποσοστό άνω του 5% του μετοχικού κεφαλαίου δεν εγγράφονται για Νέες Μετοχές με εξαίρεση την AUTOHELLAS η οποία θα συμμετάσχει μέσω της ιδιωτικής τοποθέτησης για την απόκτηση 938.968 Νέων Μετοχών. Κανένας εκ των νέων μετόχων δεν θα αποκτήσει ποσοστό μεγαλύτερο του 5% του μετοχικού κεφαλαίου της Εταιρείας.

Το σύνολο των καθαρών εσόδων της Αύξησης, το οποίο με βάση την Ανώτατη Τιμή Διάθεσης ανέρχεται σε €56.896.000 (αφαιρουμένων των εκτιμώμενων δαπανών ύψους περίπου €5.104.000) και θα χρησιμοποιηθούν από την Εταιρεία αποκλειστικά για την αποπληρωμή μέρους του τιμήματος προς την REDS AE, που αφορά στην Σύμβαση Πώλησης και Αγοράς μετοχών της ΓΥΑΛΟΥ Μ.Α.Ε. Η Εταιρεία προτίθεται να χρησιμοποιήσει τα καθαρά αντληθέντα κεφάλαια σε διάστημα 6 μηνών από την ημερομηνία πιστοποίησης της Αύξησης.

Σε περίπτωση μη ολοκλήρωσης της συναλλαγής που αφορά τη Σύμβαση Πώλησης και Αγοράς μετοχών της ΓΥΑΛΟΥ Μ.Α.Ε. τα καθαρά αντληθέντα κεφάλαια θα χρησιμοποιηθούν εντός 36 μηνών από την ημερομηνία πιστοποίησης της Αύξησης, ως εξής: α. σε αύξηση μετοχικού κεφαλαίου στις «POLIKENCO AE» και «ΜΑΝΤΕΝΚΟ ΑΕ» για χρηματοδότηση ιδίας συμμετοχής έργων μέσω μηχανισμού RRF,

β. σε χρηματοδότηση απόκτησης ακινήτου στο Ελληνικό και

γ. σε μερική χρηματοδότηση εργασιών ανέγερσης εμπορικού πάρκου στο Ελληνικό.