Αυτές οι νέες προσεγγίσεις έχουν τις ρίζες τους στην «αποδόμηση» των αξιολογήσεων ESG, χρησιμοποιώντας πιο αναλυτικές πληροφορίες για να αποκαλύψουν σχετικά δυνατά σημεία, αδυναμίες, κινδύνους και ευκαιρίες σε ολόκληρο το επενδυτικό σύμπαν.

Πώς, λοιπόν, οι επενδυτές ακινήτων «αποσυναρμολογούν» τις αξιολογήσεις ESG ενός οργανισμού όπως το GRESB για να υποστηρίξουν νέες επενδυτικές στρατηγικές και να αποκαλύψουν νέους παράγοντες επενδυτικής απόδοσης;

#1 Δημιουργία νέων επενδυτικών στρατηγικών

Η παραδοσιακή προσέγγιση στη διαχείριση ESG υποδηλώνει ότι υψηλότερες βαθμολογίες ισοδυναμούν με καλύτερες επενδύσεις. Αυτό μπορεί να είναι αλήθεια. Οι εταιρείες και τα κεφάλαια με υψηλές βαθμολογίες GRESB, για παράδειγμα, είναι εξ’ ορισμού ανώτερες από τους ομότιμούς τους όσον αφορά τον τρόπο διαχείρισης και απόδοσης σε θέματα που σχετίζονται με το περιβάλλον, την κοινωνία και τη διακυβέρνηση. Ενδεικτικά, μια βαθμολογία GRESB αποτελείται από τρία στοιχεία υψηλού επιπέδου (Διαχείριση, Απόδοση και Ανάπτυξη) και μια σειρά από πιο αναλυτικές πτυχές, όπως αξιολόγηση κινδύνου, στόχους, ενέργεια, εκπομπές αερίων θερμοκηπίου, νερό, απόβλητα και πιστοποιήσεις κτιρίων (GRESB ESG Data & Metrics). Κάθε στοιχείο αξιολογείται για να καταλήξει σε μια σύνθετη βαθμολογία έναντι των ομότιμων και της ευρύτερης βιομηχανίας. Πολλοί επενδυτές χρησιμοποιούν αξιολογήσεις GRESB για να δημιουργήσουν και να δεσμεύσουν χαρτοφυλάκια με τις καλύτερες εταιρείες και αμοιβαία κεφάλαια στην κατηγορία τους (π.χ. όλες τις οντότητες GRESB με κορυφαία αξιολόγηση).

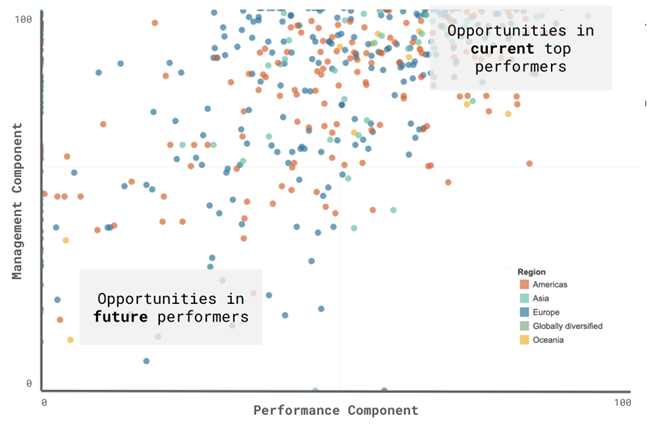

Η επένδυση στις καλύτερες εταιρείες και αμοιβαία κεφάλαια του σήμερα ενθαρρύνει τους επενδυτές να αναζητήσουν ευκαιρίες στην «επάνω δεξιά» μεριά του σύμπαντος διαχείρισης και απόδοσης του GRESB – μιας ελίτ ομάδας εταιρειών και αμοιβαίων κεφαλαίων με υψηλές επιδόσεις. Ωστόσο, υπάρχουν πολλοί περισσότεροι τρόποι για να βρείτε επενδυτικές ευκαιρίες στον χώρο του ESG.

Η ουσία της

ακίνητης περιουσίας είναι να δημιουργεί αξία επενδύοντας για ανάπτυξη και

θετικό αντίκτυπο. Αυτό μπορεί να σημαίνει ότι οι επενδυτές αναζητούν πολλά

υποσχόμενες ευκαιρίες μεταξύ των εταιρειών με χαμηλή βαθμολογία στην «κάτω

αριστερή» μεριά του σύμπαντος του GRESB. Ενώ αυτές οι εταιρείες μπορεί να

παραβλεφθούν ή ακόμη και να αποκλειστούν ρητά αν θεωρηθούν μέσα από έναν

παραδοσιακό φακό ESG, κάνοντας αναφορά στο GRESB αυτές οι εταιρείες με χαμηλή βαθμολογία προσφέρουν

ένα επίπεδο διαφάνειας που δημιουργεί περισσότερες ευκαιρίες για τους

επενδυτές. Μπορούν να χρησιμοποιήσουν αυτές τις πληροφορίες για να εντοπίσουν

ευκαιρίες για τη δημιουργία αξίας της πορείας μιας επένδυσης. Αν κοιτάξουμε

πέρα από την κορυφαία βαθμολογία, οι επενδυτές μπορούν να βρουν ευκαιρίες που

σχετίζονται με ενεργειακή απόδοση, εξοικονόμηση νερού, διαχείριση απορριμμάτων,

εμπλοκή των ενδιαφερομένων και άλλους παράγοντες. Οι επενδυτές μπορούν να

χρησιμοποιήσουν αυτές τις πληροφορίες για να επιδιώξουν μια χαμηλότερη τιμή (brown discount) κατά την

απόκτηση της εταιρείας και μεγαλύτερες αποδόσεις (green premium) κατά την πώληση της επένδυσής τους (Addae-Dapaah and Wilkinson 2020).

Συμπέρασμα: Οι επενδυτές μπορούν να ξεκλειδώσουν αξία διευρύνοντας την οπτική τους πέρα από την «επάνω δεξιά» μεριά του σύμπαντος του GRESB, χρησιμοποιώντας τη βιωσιμότητα ως στρατηγική για την επανατοποθέτηση εταιρειών και την επίτευξη ανώτερων αποδόσεων.

Γράφημα 1. Επενδυτικές στρατηγικές στο σύμπαν του GRESB: (α) ευκαιρίες για επένδυση σε τρέχουσες κορυφαίες επιδόσεις και (β) ευκαιρίες για επένδυση σε μελλοντικές κορυφαίες επιδόσεις. (Ακολουθήστε τους υπερσυνδέσμους για το γράφημα και το ενσωματωμένο γράφημα.) |

|

|

#2 Εύρεση κινήτρων για οικονομικές αποδόσεις

Η παραδοσιακή προσέγγιση στη διαχείριση ESG ακολουθεί τη λογική ότι υψηλότερες βαθμολογίες ισοδυναμούν με καλύτερες επενδύσεις. Αυτό έχει υποστηριχθεί από μια μακρά ιστορία οικονομετρικής έρευνας.

Για παράδειγμα, ερευνητές του Cambridge μελέτησαν ευρωπαϊκές εισηγμένες εταιρείες ακινήτων και βρήκαν σημαντικές θετικές συσχετίσεις μεταξύ των συνολικών αξιολογήσεων του GRESB και της απόδοσης περιουσιακών στοιχείων και της απόδοσης μετοχικού κεφαλαίου (Carbon War Room 2015). Ο Devine και οι συνεργάτες του (2022) παρουσίασαν περισσότερα στοιχεία αυτών των σχέσεων σε μια οικονομετρική μελέτη ακίνητης περιουσίας με ιδιωτικά επενδυτικά κεφάλαια. Διαπίστωσαν ότι η συμμετοχή και η απόδοση στο GRESB ήταν σημαντικοί παράγοντες πρόβλεψης των διατομεακών αποδόσεων των κεφαλαίων, συμπεριλαμβανομένης της ανατίμησης των τιμών.

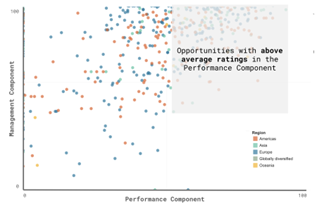

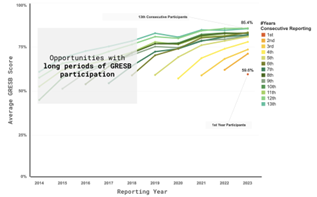

Πρόσφατη έρευνα υποδηλώνει ότι η «αποσυναρμολόγηση» των πληροφοριών ESG μπορεί να βοηθήσει τους επενδυτές να κατανοήσουν καλύτερα τις κινητήριες δυνάμεις πίσω από την υπεραπόδοση και να βρουν αποδόσεις, ακόμη και σε ώριμες αγορές. Μια μελέτη του 2023 για ιδιωτικά ακίνητα, που διεξήχθη σε συνεργασία με το INREV, συνέδεσε τις αξιολογήσεις ESG του GRESB με οικονομικές αποδόσεις για 163 μη εισηγμένες ευρωπαϊκές εταιρείες ακινήτων (Brounen και van der Spek 2023). Η μελέτη επιβεβαίωσε θετικές συσχετίσεις μεταξύ της απόδοσης του ESG και των οικονομικών αποδόσεων, δείχνοντας ένα πλεονέκτημα απόδοσης αγοράς και διατήρησης 1,8% ετησίως όταν συγκρίνονται οι συμμετέχοντες στο GRESB με τους μη συμμετέχοντες.

Αυτή η εικόνα προτείνει νέες ευκαιρίες για τους επενδυτές να «αποσυναρμολογήσουν» τις αξιολογήσεις ESG για να επικεντρωθούν στις ιδιότητες που προβλέπουν καλύτερα τις αποδόσεις στις αγορές-στόχους. Στην περίπτωση των ευρωπαϊκών μη εισηγμένων εταιρειών, αυτό σημαίνει ότι δίνονται προτεραιότητα στις επενδύσεις με βάση τις βαθμολογίες του GRESB Performance Component και βασικές περιβαλλοντικές μετρήσεις (π.χ. ενεργειακή απόδοση, εκπομπές αερίων θερμοκηπίου). Οι προβλέψεις είναι πιθανό να διαφέρουν μεταξύ των αγορών και των τύπων ακινήτων. Οι επενδυτές θα πρέπει να προσαρμόσουν τον τρόπο με τον οποίο αποσυναρμολογούν τις αξιολογήσεις για να βρουν σχετικές σχέσεις σε συγκεκριμένες περιοχές και αγορές.

Συμπέρασμα: Οι

επενδυτές μπορούν να «αποδομήσουν» τις αξιολογήσεις ESG για να βρουν

παράγοντες πρόβλεψης των αποδόσεων σε συγκεκριμένα τμήματα και περιστάσεις της

αγοράς.

Γράφημα 2: Τα αποτελέσματα μιας μελέτης 163 μη εισηγμένων ευρωπαϊκών αμοιβαίων κεφαλαίων δείχνουν θετικές συσχετίσεις μεταξύ των συνολικών αποδόσεων και (α) οντοτήτων με αξιολογήσεις στοιχείων απόδοσης άνω του μέσου όρου και (β) οντοτήτων με μεγάλες περιόδους συμμετοχής. Κατά μέσο όρο, οι επιχειρήσεις με αυτά τα χαρακτηριστικά έχουν ξεπεράσει τις αντίστοιχες εταιρείες. (Πηγή: GRESB Public Results Dashboard) |

|

|

(a) |

(b) |

Συμπεραίνουμε,

επομένως, ότι, ενώ οι παγκόσμιοι επενδυτές χρησιμοποιούν δεδομένα ESG με

διάφορους τρόπους, πολλοί υπερβαίνουν το παραδοσιακό μοντέλο δέσμευσης «αποσυναρμολογώντας»

τις αξιολογήσεις ESG για να υποστηρίξουν νέες επενδυτικές στρατηγικές και να

βρουν νέους παράγοντες πρόβλεψης οικονομικού κινδύνου και απόδοσης. Αυτό

απαιτεί πιο λεπτομερείς αναλύσεις των διαθέσιμων δεδομένων ESG. Αν γίνει σωστά,

η ανταμοιβή μπορεί να είναι νέες επενδυτικές ευκαιρίες, πιο προβλέψιμες

αποδόσεις και σημαντικά οφέλη για την κοινωνία και το περιβάλλον.

*Το άρθρο του κου Chris Pyke, Ph.D., Chief Innovation Officer, GRESB BV (c.pyke@gresb.com) αποτελεί μέρος της ετήσιας έκδοσης του RE&D Magazine "New Rules of Engagement", το οποίο διατέθηκε στη φετινή MIPIM 2024.