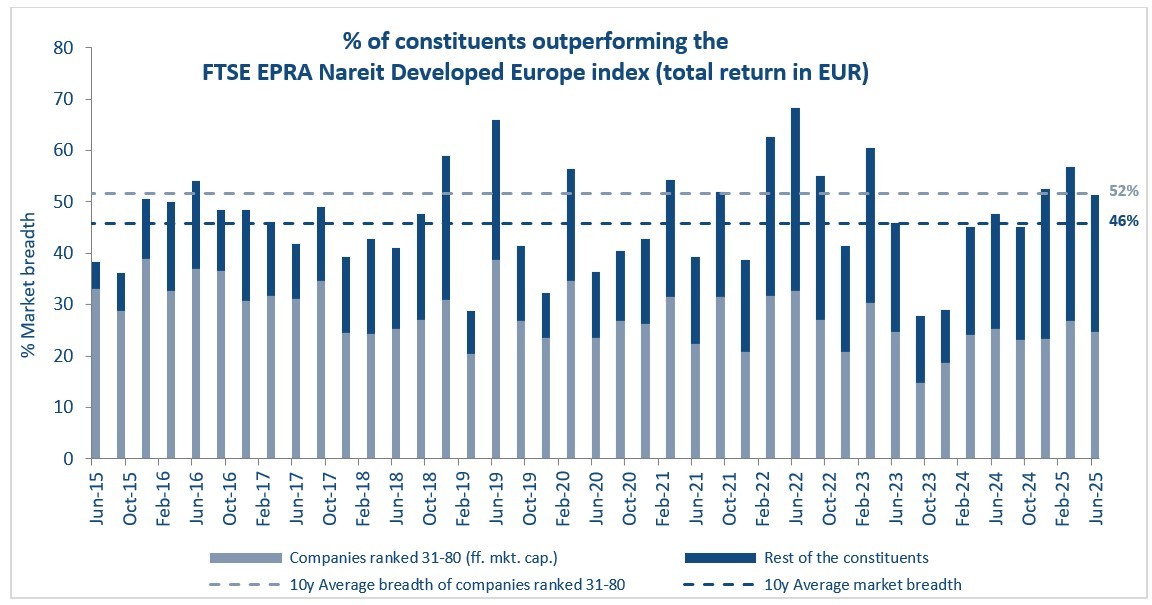

Την τελευταία δεκαετία, ο δείκτης FTSE EPRA Nareit Developed Europe παρουσίασε ισχυρή αρνητική συσχέτιση (-0,71) μεταξύ της τριμηνιαίας συνολικής απόδοσής του και του εύρους της αγοράς. Αυτό υποδηλώνει ότι, σε περιόδους ισχυρής απόδοσης του δείκτη, λιγότερες μετοχές κατάφερναν να τον ξεπεράσουν και το αντίστροφο.

Όπως εξηγεί σε πρόσφατη μελέτη ο Research and Indexes Analyst της EPRA, Giovanni Curatolo, η παραπάνω τάση αποδίδεται σε μεγάλο βαθμό στη μεθοδολογία στάθμισης βάσει κεφαλαιοποίησης (market-cap weighting) του δείκτη, που οδηγεί σε σημαντική συγκέντρωση βαρών στις μεγαλύτερες εταιρείες.

Κατά μέσο όρο, οι 30 μεγαλύτερες εταιρείες αποτελούσαν το 72% της συνολικής ελεύθερης κυκλοφορίας κεφαλαίου του δείκτη την τελευταία δεκαετία, παρότι ο αριθμός των συνολικών εισηγμένων ανερχόταν περίπου σε 104. Για σύγκριση, στον δείκτη FTSE Developed Europe All Cap, οι 30 μεγαλύτερες εταιρείες αντιπροσωπεύουν μόλις 37% της συνολικής στάθμισης (Αύγουστος 2025).

Ωστόσο, εξετάζοντας τις μετοχές που κατατάσσονται από την 31η έως την 80ή θέση, προκύπτει διαφορετική εικόνα. Ένα ισοσταθμισμένο χαρτοφυλάκιο αυτών των 50 μετοχών παρουσίασε σχεδόν επταπλάσια απόδοση σε σχέση με τον βασικό δείκτη την τελευταία δεκαετία.

Παρά τη χαμηλότερη ρευστότητα και προβολή, οι μεσαίας κεφαλαιοποίησης εταιρείες φαίνεται να προσφέρουν σημαντικές ευκαιρίες υπεραπόδοσης (alpha opportunities) – ιδανικές για ενεργούς διαχειριστές κεφαλαίων που ξεφεύγουν από τις «μεγάλες» και προβεβλημένες επιλογές.

Η ανάλυση δείχνει ότι σε πάνω από το ένα τρίτο των τριμήνων από το 2015, άνω του 50% των εταιρειών ξεπέρασαν την απόδοση του δείκτη. Από αυτές, το 60% ανήκαν στο εύρος 31–80, με μέσο market breadth στο 52%.

Το β΄ τρίμηνο του 2025, το εύρος αγοράς διαμορφώθηκε στο 51%, και στο 57% το α΄ τρίμηνο, υπερβαίνοντας τη μακροπρόθεσμη μέση τιμή του 46%. Τα δεδομένα υποδεικνύουν σαφώς πιο ευνοϊκές συνθήκες για ενεργή διαχείριση, ιδιαίτερα σε επενδύσεις πέραν των κορυφαίων μετοχών του δείκτη.